火币自动交易:策略、设置与风险

火币作为全球领先的加密货币交易所之一,为用户提供了丰富的交易工具,其中包括自动交易功能。自动交易,也称为网格交易或量化交易,允许用户预先设定交易策略,让程序在满足特定条件时自动执行买卖操作,从而实现24/7不间断的交易,并减少人工干预带来的情绪化决策。 本文将深入探讨火币自动交易的策略选择、具体设置步骤以及潜在风险,帮助用户更好地理解和运用这一工具。

自动交易策略选择

在启动自动交易系统配置之前,选择与您的风险承受能力、市场理解和预期回报相符的交易策略至关重要。正确的策略选择是自动交易成功的基础,直接影响交易系统的盈利能力和风险水平。不同的市场条件和资产类型可能需要不同的策略,因此,理解各种策略的运作机制至关重要。常见的自动交易策略包括:

选择策略时,应根据个人的风险承受能力、市场判断和对交易品种的理解进行综合考虑。 初学者建议从网格交易等相对简单的策略入手,逐步学习和掌握。

火币自动交易设置步骤

以下是在火币全球交易所设置自动交易策略的详细步骤,旨在帮助您实现更高效的加密货币交易:

-

登录您的火币账户:

使用您的用户名和密码,通过火币官方网站或App安全地登录您的火币全球账户。确保启用双重验证(2FA),例如Google Authenticator或短信验证,以增强账户的安全性。

- 价格区间: 设置网格交易的最高价格和最低价格。程序只会在这个价格区间内进行交易。

- 网格数量: 设置价格区间内划分的网格数量。网格数量越多,网格越密集,每次交易的利润越小,但交易频率越高。

- 每格交易量: 设置每次买入或卖出的数量。

- 触发价格: 可以设置一个触发价格,当市场价格达到该价格时,自动交易才会启动。

- 止损价格 (可选): 为了控制风险,可以设置止损价格。当市场价格跌破止损价格时,程序会自动停止交易。

- 高级设置: 部分平台提供高级设置,例如自动止盈、追踪止损等。

火币自动交易的风险

自动交易尽管提供了便捷性和效率,但同时伴随着多种潜在风险,投资者务必深入了解并谨慎应对。

- 策略风险: 交易策略的选择直接影响盈利与亏损。 不合适的策略无法适应市场变化,导致资金损失。 例如,在持续下跌的市场中,如果采用逢低买入策略(如网格交易),可能会导致持仓成本不断增加,加剧亏损。 高频交易策略若未能有效捕捉市场微小波动,反而可能因频繁交易而增加交易成本。

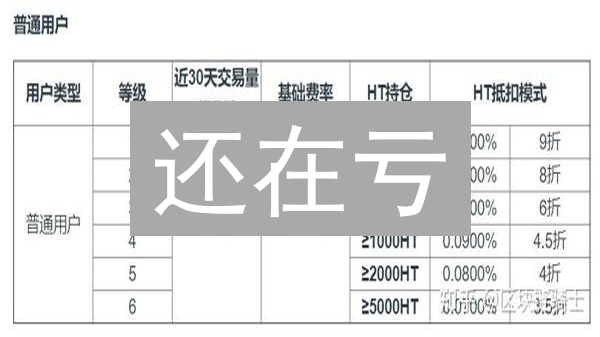

- 参数设置风险: 自动交易策略的参数设置至关重要。 不合理的参数配置可能导致预期之外的结果。 价格区间设置过窄可能导致频繁交易,手续费累积,利润被蚕食; 反之,区间过宽可能错过盈利机会。 止损价位设置不当,止损过近可能导致频繁触发止损,无法抓住后续反弹,止损过远则可能扩大单次亏损。 同样,止盈价位设置也需谨慎,过低的止盈位可能错失更大收益,过高的止盈位可能难以触及,最终导致盈利机会流失。

- 市场风险: 加密货币市场具有高波动性,价格可能在短时间内出现剧烈变动。 即使经过精心设计的交易策略,也可能无法有效应对突发事件或极端行情。 例如,所谓的“黑天鹅事件”会导致价格瞬间崩盘,触发预设的止损点,造成较大损失。 监管政策的变化、市场情绪的突变等都可能对市场产生重大影响,进而影响自动交易策略的有效性。

- 平台风险: 即使是像火币这样的大型交易所,仍然存在一定的平台运营风险。 服务器可能出现故障,导致交易中断或延迟执行,错过最佳交易时机。 安全漏洞可能被黑客利用,导致账户资金被盗。 交易所的规则变更或维护升级,也可能影响自动交易程序的正常运行。 投资者需要关注平台的公告和通知,及时调整策略以适应变化。

- 资金管理风险: 资金管理是风险控制的重要组成部分。 过高的杠杆会放大盈利和亏损,一旦市场出现不利波动,可能迅速导致爆仓。 将过多的资金投入到自动交易中,会增加整体风险敞口。 建议采用小额资金进行策略测试和验证,在确保策略有效性和稳定性的前提下,逐步增加投入。 应合理分配资金,避免将所有资金集中投资于单一策略或单一加密货币,以降低风险。

为了有效降低自动交易带来的潜在风险,建议采取以下措施:

- 充分了解市场: 在启动自动交易之前,务必对加密货币市场进行全面深入的研究。 了解不同加密货币的特性、交易量、波动性以及潜在的风险因素。 关注市场新闻、分析报告和专家观点,以便更好地把握市场动态和趋势。 掌握基本的K线图分析、技术指标运用等知识,有助于更准确地判断市场走势。

- 谨慎选择策略: 根据自身的风险承受能力、投资目标和市场判断,选择合适的自动交易策略。 不同的策略适用于不同的市场环境,没有一种策略是万能的。 例如,保守型投资者可以选择低风险的网格交易策略,而激进型投资者可以选择高风险的高频交易策略。 务必对策略的原理、优缺点、适用场景等进行深入了解,并进行模拟交易或小额实盘测试,以评估其有效性。

- 合理设置参数: 自动交易策略的参数设置直接影响其执行效果。 认真研究每个参数的含义和作用,并根据市场情况和策略特性进行优化调整。 例如,网格交易的网格密度、价格区间、止损止盈比例等参数都需要仔细设置。 可以通过回测历史数据或进行模拟交易,来找到最佳参数组合。 同时,需要根据市场变化,定期调整参数,以适应新的市场环境。

- 控制仓位: 采用小额资金进行自动交易测试,逐步增加投入。 避免一开始就投入大量资金,导致风险过高。 可以将资金分成多个部分,逐步投入到不同的策略或不同的加密货币中。 要设定合理的仓位上限,避免过度交易或满仓操作。

- 定期监控: 定期检查自动交易的执行情况,及时发现并处理异常情况。 关注交易的成交价格、成交量、盈亏情况等指标,判断策略是否运行正常。 如果发现策略失效或出现亏损,应及时调整参数或停止策略。 还需要关注平台的公告和通知,了解市场变化和政策调整,以便及时调整策略。

- 分散投资: 不要将所有资金都投入到自动交易中,进行多元化的资产配置。 可以将一部分资金投资于其他类型的资产,如股票、债券、房地产等,以降低整体风险。 即使自动交易出现亏损,也不会对整体投资组合造成过大的影响。

自动交易是一种强大的工具,但并非稳赚不赔的“圣杯”。 只有充分理解自动交易的原理和潜在风险,并结合自身的实际情况,制定合理的交易策略和风险管理措施,才能最大限度地发挥其优势,实现长期稳定的盈利。